Entre utopie d’un régime fiscal européen unifié et facilitation des opérations transfrontalières, une brèche est ouverte vers un espace TVA unique dans l’Union Européenne…

On le sait, la lutte contre la fraude à la TVA est un leitmotiv de la Commission Européenne et des administrations fiscales des Etats membres ces dernières années. Les estimations pour 2020 font état d’un écart TVA européen (résultat de la différence entre les recettes attendues dans les Etats membres de l’UE et les recettes effectivement perçues) de plus de 160 milliards d’euros et de près de 13 milliards d’euros pour le seul budget français (représentant plus de 6 fois la collecte de l’Impôt sur la Fortune Immobilière « IFI » 2019 !).

L’enjeu est considérable pour les finances des Etats membres et impose de mettre en œuvre une nouvelle donne fiscale « équitable et simplifiée » :

- Garantissant la collecte efficace et efficiente des recettes fiscales en matière de TVA

- Tout en allégeant les contraintes fiscales reposant sur les entreprises des états membres

- Et en redonnant une compétitivité-prix aux entreprises européennes en comparaison à celles des pays tiers qui peuvent effectuer des livraisons hors TVA vers l’UE sans être tenues de s’y immatriculer (elles ne sont pas tenues de facturer la TVA)

Le nouveau paquet TVA e-commerce européen entrera en vigueur le 1er juillet 2021 et le guichet unique est ouvert depuis le 21 avril 2021 sur l’espace impots.gouv des contribuables professionnels français. Le régime des ventes à distance que l’on connaît reste applicable jusqu’au 30 juin 2021.

Les règles qui restent en vigueur jusqu’au 30 juin 2021

En principe, la TVA sur les ventes à distance est imposable dans l’État membre dans lequel le client final est établi, conformément au principe de taxation dans l’Etat membre de destination.

Les ventes de biens réalisées par un assujetti professionnel établi dans l’Union Européenne à destination d’un particulier établi dans un autre Etat membre bénéficiaient d’un régime dérogatoire prévoyant la taxation à la TVA au taux du pays d’établissement du vendeur professionnel en dessous d’un seuil de 35 000€ ou 100 000€ par pays et par état membre.

Au-delà de ces seuils, les professionnels devaient s’immatriculer dans cet autre état membre ce qui représentait une sérieuse difficulté administrative et fiscale pour certains redevables.

Des dispositions qui sont loin d’être récentes…

La directive 2017/2455 du 05 décembre 2017 unifie l’ensemble des seuils à un plafond unique de 10 000€ de ventes par an et pour l’ensemble des Etats membres. Ce qui laisserait coi un nombre important de redevables.

Cependant pour éviter aux professionnels d’avoir à s’immatriculer auprès d’un grand nombre d’administrations européennes, l’administration fiscale a ouvert un guichet unique baptisé MOSS permettant de déclarer la TVA à reverser dans chaque État sans avoir à s’immatriculer auprès de chacune des administrations européennes.

En synthèse :

- Les entreprises optant pour le guichet unique ne sont plus tenues de s’immatriculer auprès des administrations fiscales de chaque État membre et peuvent donc s’acquitter de la TVA due auprès de chaque État membre à partir du guichet unique de l’administration fiscale d’immatriculation.

- Elles sont donc immatriculées à la TVA dans un seul État membre pour toutes les ventes réalisées à destination d’acquéreurs situés dans les 26 Etats membres.

- Les entreprises européennes présentent au guichet unique une déclaration de TVA électronique unique et effectuent un paiement unique de la TVA due sur l’ensemble des biens et services expédiés.

- En pratique, le vendeur professionnel facture et perçoit la TVA au lieu d’établissement de client final particulier établi dans l’Union Européenne.

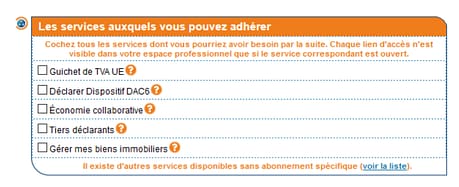

- Où ? Un nouveau service est créé dans l’espace fiscal professionnel impôts.gouv (gérer les services, adhérer aux services en ligne, Guichet de TVA UE)

Et concrètement ?

- Les entreprises de e-commerce doivent déterminer de façon certaine le pays du consommateur client particulier pour appliquer le taux de TVA en vigueur dans ce pays à l’émission de la facture ;

- Effectuer des déclarations trimestrielles sur la plateforme guichet unique OSS (One Stop Shop) en ventilant pays par pays les recettes et les taux de TVA correspondants ;

- S’acquitter du montant total de la TVA due pour les opérations de ventes à distance européenne ;

- Tenir des registres de toutes les livraisons pendant une durée de 10 ans aux fins d’éventuels contrôles de la part des autorités fiscales.

Le cas du recours à une interface électronique (Amazon, Marketplaces…)

La compétence fiscale peut être déléguée aux marketplaces (plateformes de ventes en ligne de type Amazon, Cdiscount…) qui mettent en relation un vendeur professionnel avec des consommateurs finaux particuliers (commerce B2C en ligne):

- Exportations pour les ventes en lignes à des clients situés hors Union Européenne : pas de TVA au pays de départ (sauf cas particuliers, tel que le paiement de la vente en devise locale) ;

- Importations de biens situés hors UE livrés à des particuliers dans l’UE : la TVA est celle de l’Etat où les biens sont livrés à l’acheteur. C’est le cas de nombreux dropshipping venus de Chine par exemple. Un vendeur français important de Chine des biens destinés à un consommateur espagnol devra appliquer la TVA espagnole ;

- Cas particulier : le professionnel réalisant ses ventes de biens par l’utilisation d’une interface électronique telle qu’une marketplace ne deviendra pas redevable de la TVA pour les opérations portant sur les biens suivants, c’est-à-dire que la plateforme sera tenue de répercuter le bon taux de TVA dans les cas suivants :

-

- Biens importés dans l’UE contenus dans des envois dont la valeur ne dépasse pas 150€ : la plateforme sera tenue de collecter la TVA sur la vente aux taux de TVA du pays de destination de l’UE ;

- Biens qui se trouvent déjà dans l’UE vendus par des fournisseurs non établis dans l’UE lorsque ces biens sont destinés à des acquéreurs situés dans l’UE.

- Ainsi la responsabilité de la collecte de TVA de chaque Etat membre du lieu du client final reposera sur la plateforme électronique ayant facilité la transaction.

Cas 1 : import de marchandises pays tiers (US, Chine…),

- 1a : dont la valeur est inférieure à 150€ 🡪 l’interface électronique est un fournisseur présumé et s’acquitte donc de la TVA pour le compte du redevable européen.

- 1b : dont la valeur est supérieure à 150€ 🡪 l’interface électronique n’est pas un fournisseur présumé donc le redevable français vendeur s’acquitte de la TVA

Cas 2 : à partir de marchandises situées dans l’UE :

- 2a : dont le vendeur est situé en UE 🡪 la plateforme électronique est un fournisseur présumé et s’acquitte donc de la TVA

- 2b : dont le vendeur n’est pas situé en UE (redevable pays tiers) 🡪la plateforme électronique n’est pas un fournisseur présumé et le redevable étranger s’acquitte de la TVA

En matière de facturation…

En ce qui concerne les ventes à distance intra-UE de biens, en cas d’utilisation du guichet unique, il n’existe aucune obligation légale d’émettre une facture pour cette livraison B2C (article 220, paragraphe 1, point 2 de la directive TVA Rectificatif à la directive (UE)2017/2455 du Conseil du 5 décembre 2017).

Si l’interface électronique émet une facture, les règles de facturation de l’État membre dans lequel l’interface électronique se prévaut du régime particulier, c’est-à-dire les règles de l’État membre d’identification (article 219 bis de la directive TVA), seront applicables.

Si le régime UE du guichet unique n’est pas utilisé, une facture doit être émise par l’interface électronique à l’intention de l’acquéreur, conformément aux règles de facturation de l’État membre dans lequel la livraison est effectuée.

La directive créait également une nouvelle catégorie de contribuables étrangers (hors UE) pour les ventes à distances de biens réalisés par un vendeur non établi dans l’Union Européenne à travers des marketplaces.

La TVA sera alors reversée à chaque état membre de consommation par l’intermédiaire d’un guichet unique IOSS pour Import One-Stop-Shop.

Les ventes à distance de biens importés de moins de 150€ seront désormais soumises à TVA (une exonération de TVA était accordée pour les importations de marchandises de faible valeur ne dépassant pas 22 euros).

Les droits de douane seront exonérés sauf pour les envois dont la valeur intrinsèque dépasse 150€.